Лівий берег: м. Лівобережна, вул. Сверстюка, 19

Бухгалтерські тести, тести для бухгалтерів Україна

Якщо ви задумувались "як перевірити знання бухгалтера?" або «як перевірити знання бухгалтерського обліку?», тоді ви можете пройти тести по бухгалтерському обліку для бухгалтерів України. Тестування бухгалтерів допоможе зрозуміти який рівень знань у бухгалтера. Щоб перевірити знання і кваліфікацію бухгалтера, ви можете використовувати наші тести для бухгалтера по бухгалтерському та податковому обліку (тести з бухгалтерського обліку): тести по основним засобам, тести по заробітній платі , тести по запасам, тести по нематеріальным активам, тесты по банку та касі, тести по розрахункам з покупцями та постачальниками. Якщо ви починаючий бухгалтер або думаєте, як знайти роботу бухгалтером, Ви можете пройти тест по первинній документації, тест на знання плана рахунків, тест – основи бухгалтерського бліку.

Бухгалтерские тесты можно использовать на собеседовании или при приеме на работу. Можно получить тесты для бухгалтера с ответами, если правильно заполнить тест. Экзаменационные вопросы по бухгалтерскому учету и итоговый тест по бухгалтерскому учету – все это у нас на сайте ниже.

Самопроверка бухгалтера по бухучету и налоговому учету – полезная вещь при поиске работы бухгалтером. На сайтах работы есть вакансии для главного бухгалтера, где нужно пройти важные тесты для главного бухгалтера.

Просьба, если Вы заметили ошибку в тесте, напишите пожалуйста нашему администратору на почту fame@ukr.net. Спасибо за участие в развитии бухгалтеров!)

Тест на самые простые знания по бухгалтерскому учету.

1. План рахунків для комерційного підприємства - [баллы: 1]

1. Складає головний бухгалтер залежно від сфери діяльності підприємства

2. Затверджує Міністерство фінансів разом з Держбюджетом на рік

3. Затверджує Міністерство Фінансів, і по потребі вносить туди поправки.

2. В Україні існує: [баллы: 1]

1.Один план рахунків для всіх підприємств

2.Окремий план рахунків для банків

3.Окремий план рахунків для державних установ

4. Вірні 2-3 відповіді

3. Діючий План рахунків складається з: [баллы: 1]

1. 9 класів і одного підкласу

2. 9 класів + позабалансові рахунки.

3. 5 класів активних рахунків та 5 класів пасивних рахунків2

4. 9 класів

4. Бухгалтерська проводка це: [баллы: 1]

1. запис операції по ДТ і по КТ, виражений в грн.

2. запис операції по ДТ і по КТ, виражений в грн та штуках

3. запис операції одночасно по Дт двох рахунків

4. запис операції одночасно по Кт двох рахунків

5. Оборот на бухгалтерському рахунку -це: [баллы: 1]

1. загальна сума операцій по Кт пасивного рахунку;

2. загальна сума операцій по Дт активного рахунку;

3. загальна сума операцій по Дт і Кт рахунку без додавання початкового залишку.

4. це все, що купує фірма з метою перепродажу

6.Синтетичні рахунки: [баллы: 1]

1.Це всі рахунки крім позабалансових

2.Складаються з двох цифр, наприклад 10 «Основні засоби», 20 «Матеріали», 30 «Готівка»

3.Можуть мати субрахунки (наприклад, 301, 311, 281)

4.Вірне твердження 2-3.

7. Про аналітичні рахунки (більш детальні) можна сказати, що: [баллы: 1]

1.Аналітичий рахунок завжди підпорядковується субрахунку

2.Синтетичний рахунок може мати субрахунок, а субрахунок може мати аналітичний рахунок

3.На аналітичних рахунках ведеться облік у грошовом та натуральному вимірі

4.Всі попередні відповіді правильні.

8. Між синтетичними й аналітичними рахунками існує нерозривний зв’язок: [баллы: 1]

1.На рахунках синтетичного й аналітичного обліку маємо сальдо на одній і тій самій частині рахунку

2.Якщо дебетується (кредитується) синтетичний рахунок, то однаково дебетуються (кредитуються) його аналітичні рахунки

3.Сума залишків і оборотів по всіх аналітичних рахунках = залишку й оборотам відповідного синтетичного рахунку

4. Всі три відповіді вірні.

9. На позабалансових рахунках ми ведемо облік : [баллы: 1]

1.Трудових книжок працівників.

2.Трудових книжок, які фірма продає вже 2 роки, але їх ніхто не купує

3.Товарів, які фірма отримала безкоштовно

4.Товарів, на які не були отримані документи при покупці

10. Активні рахунки : [баллы: 1]

1.Мають завжди дебетовий залишок, збільшуються за дебетом, а зменшуються за кредитом

2.В активних рахунках сальдо (залишок на рахунку ) = сальдо по Дт + оборот по Дт - оборот по Кт

3.Це рахунки, на яких відбулась проводка збільшення залишку

4.Вірні відповіді 1-2.

11.Пасивні рахунки: [баллы: 1]

1.Мають завжди кредитовий залишок, збільшуються за кредитом, а зменшуються за дебетом.

2. В пасивних рахунках сальдо (залишок на рахунку) = сальдо по Кт - оборот по Кт + оборот по Дт

3.До пасивних рахунків належать рахунки 64 "Розрахунки за податками й платежами", 372 "Розрахунки з підзвітн. особами", 44 «Нерозподілені прибутки (непокриті збитки)», 37 «Розрахунки з різними дебіторами»

4.Всі відповіді вірні

12.У активно-пасивних рахунків: [баллы: 1]

1. Інколи залишок на кінець місяця = залишок на початок місяця по Дт + оборот по Дт paxyнку - оборот по Кт рахунку

2. Інколи залишок на кінець місяця = залишок на початок місяця по Кт + оборот по Кт рахунку - оборот по Дт рахунку

3. Сальдо початкове може бути по Дт, а сальдо кінцеве може бути по Кт (тобто, на початку місяця рахунок може бути активним, а наприкінці — стати пасивним)

4.Всі відповіді вірні.

13. Рахунки, які в кінці звітного періоду закриваються і сальдо в балансі не відображається, відносяться: [баллы: 1]

1. до класу 4

2. до класу 1

3. до класу 9

4. до класу 6

14.Головний бухгалтер призначається або звільняється з посади: [баллы: 1]

1. Власником (керівником).

2. На зборах трудового колективу

3. Правлінням підприємства

Тест на знание кассовых операций, проводок и законодательства.

1. Рахунки, призначені для руху коштів : [баллы: 1]

1. Пасивні

2. Активні

3. Забалансові

4. Активно-пасивні

2. В касових ордерах помилки виправляються [баллы: 1]

1.Методом «Червоне сторно» .

2.Канцелярським коректором

3.Надписом директора «Виправлено»

4. В касових ордерах помилки не допускаються

3. Первинні документи повинні складатися: [баллы: 1]

1.Після отримання відповідного наказу керівника

2. Перед закінченням року

3. Перед перевіркою контролюючих органів

4. В момент проведення господарської операції.

4. Відповідальність за своєчасне, достовірне та правильне складання документів, передачу їх у встановлені строки для ведення обліку несе: [баллы: 1]

1.Головний бухгалтер та бухгалтер

2.Керівник підприємства

3.Постачальник та матеріально відповідальна особа

4.Особа, що заповнила та підписала документ

5. При отриманні касових ордерів і видаткових відомостей кассир зобов’язаний перевірити: [баллы: 1]

1.Наявність та достовірність підписів на документах, в тому числі на ВКО чи відатковій відомості – дозвільного підпису

2.Правильність оформлення документа та наявність всих реквізитів

3.Наявність та правильність оформлення перерахованих в документах додатків

4.Всі попередні відповіді правильні.

6. Положение № 148 «Про ведення касових операцій..» : [баллы: 1]

1.Визначає порядок ведення касових операцій в національній валюті.

2.Забороняє розрахунки підприємства з фізичними особами за готівку

3.Дозволяє касиру підписати заяву про відмову від матеріальної відповідальності

4.Всі відповіді правильні

7. Ліміт каси: [баллы: 1]

1. з 2018 року мінімальний ліміт 170 грн вже не передбачено

2 для розрахунку ліміту треба врахувати виручку за 3 місяці підряд і узгодити з банком

3 встановлюють на пiдставі розрахунку середньоденного надходження готівки дo каси або її середньоденної видaчі з каси за рішенням кeрівника установи, підприємства ... або yповноваженої ним особи

4. 1 і 3 відповіді вірні

8. Які грошові кошти підприємство може зберігати в касі поверх встановленого ліміту?: [баллы: 1]

1.Грошову готівку для виплат зарплати одержану в банку – на протязі 5-ти робочих днів.

2.Заробітну плану співробітника, який знаходиться у відпустці до дня виходу його на роботу

3.Готівка на відрядження, яку необхідно видати працівникам

4.Всі відповіді правильні

9.Згідно положення №148 новостворене підприємство: [баллы: 1]

1. на перші три місяці встановлюють прогнозний ліміт каси (методика розрахунку з наказу про встановлення ліміту) і потім переглядає ліміт на основі фактичних показників

2. перші три місяці працює тільки по безготівковому розрахунку

3. перші 3 місяці підприємство працює без ліміту і веде статистику сум продаж

4.опломбовує касовий апарат і через 3 місяці отримує цифру ліміту каси на основі висновку податкової.

10. Згідно положення №148 при веденні касової книги в електронному вигляді: [баллы: 1]

1. роздруковуються кожна з двох частин аркуша касової книги: «Вкладний аркуш касової книги» та «Звіт касира».

2. касова книга не роздруковується взагалі, а ведеться тільки рахунок 301 в вибраній комп»ютерній програмі (типу 1С)

3. новоствореним підприємствам забороняється перші півроку вести касову книгу в електронному вигляді

11.Юридична особа: [баллы: 1]

1. для розрахункових операцій може взагалі не відкривати розрахунковий рахунок, а користуватись тільки рахунком 301

2. для ведення касових операцій зобов»язана взяти на окрему посаду касира, тому що головному бухгалтеру заборонено вести все одночасно

3. може взяти на роботу касира без його офіційного оформлення

4.жодна відповідь не вірна

12.Обов»язки касира включають: [баллы: 1]

1. ведення касових документів

2. одержання готівки в банках

3. все, що вказано у посадовій інструкції компаній

4. все відповіді вірні

13.Як часто проводять інвентаризацію каси на підприємстві? [баллы: 1]

1.За наказом банківського інспектора

2.За наказом керівника та в терміни, встановлені на підприємстві.

3.Вкінці року, коли формують облікову політику підприємства.

14.Чи може платник ПДВ сформувати податковий кредит з ПДВ на підставі корінця прибуткового касового ордера без наявності податкової накладної?, [баллы: 1]

1.Так, якщо сума, вказана в такому ПКО, становить 240 грн з ПДВ в день.

2.Ні.

3.Тільки якщо ПКО виписаний також від платника ПДВ

15.Якщо на підприємстві використовують 301 рахунок, це означає, [баллы: 1]

1. на підприємстві обов»язково стоїть касовий апарат

2. заробітну плату видають тільки через касу

3. на підприємстві є посада касира

4.жодна відповідь не вірна

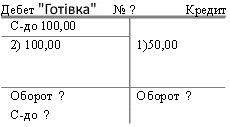

16. Визначити невідомі суми в наведених рахунках  [баллы: 1]

[баллы: 1]

1.сальдо = 100,00

2. оборот по Дт = 200,00

3. оборот по Кт = 150,00

4. сальдо = 150,00

Тест на знание участка "Подотчетные лица"

1.Працівник вчасно відзвітував за виданими під звіт коштами, надавши до бухгалтерії підприємства звіт, а невикористані підзвітні суми повернув наступного дня після здачі звіту. Чи вважається це орушенням касової дисципліни? [баллы: 1]

1.Так

2.Ні

2. Який документ містить інформацію про використання підзвітних сум: [баллы: 1]

1.Авансовий звіт

2. Матеріальний звіт

3. Звіт касира

4. Посвідчення про відрядження

3.Відрядження підзвітної особи здійснюється на підставі: [баллы: 1]

1. Авансового звіту

2. Наказу керівника підприємства.

3. Посвідчення про відрядження (виписують завжди разом з відрядженням)

4.Правильні 2-3 відповіді

4.Відрядження в межах України не може перевищувати: [баллы: 1]

1. 10 робочих днів згідно табелю робочого часу

2. 30 календарних днів (винятки згідно Постанови №98)

3. 60 календарних днів згідно наказу керівника

4. 10 календарних днів, якщо співробітник займає керівну посаду

5. Визначити, яка проводка відображає видачу готівки на відрядженя: [баллы: 1]

1.Дт 377 “Видано займ працівнику” , Кт 30 “Готівка“

2. Дт 30 “Готівка“ , Кт 372 “Розрахунки з підзвітними особами“

3. Дт 66 “Розрахунки з оплати праці” , Кт 30“Готівка”

4.Дт 372 “Розрахунки з підзвітними особами” , Кт 30 “Готівка”

6.Після повернення з відрядження працівник зобов’язаний представити авансовий звіт про витрачені (перед тим видані готівкою) у відрядженні суми протягом: [баллы: 1]

1. 10 днів

2. 1 дня

3. 3 днів

4. 5 днів

7. Якщо працівник отримав аванс на відрядження і не виїхав: [баллы: 1]

1. Він повідомить про невиїзд бухгалтерію, і сума авансу буде включена йому до зарплати вкінці того ж місяця

2. Він повинен протягом трьох банківських днів з дня прийняття рішення про скасування поїздки повернути до каси підприємства зазначені кошти

3.Працівник напише в бухгалтерії розписку про одержання і використає ці кошти в слідуючому відрядженні.

4.Всі відповіді вірні.

8.На заяві працівника з проханням повернути йому надміру витрачені кошти на відрядження, що додається до ВКО, є дозвільна резолюція керівника. Чи повинен керівник у цьому випадку підписувати і сам ВКО? [баллы: 1]

1.Так (згідно абзацу другого п. 26 Положення № 148)

2.Ні (якщо на документах, що додаються до ВКО), стоїть дозвільний напис керівника підприємства

9.Працівник отримав кошти у підзвіт, але не надав звіт у встановлений термін і не повернув надмір витрачену суму. Чи постраждає в цьому випадку само підприємство або працівник? [баллы: 1]

1.Фінансовий штраф для підприємства у розмірі 25% від виданої у підзвіт суми.

2.Надмір витрачена сума для працівника обкладається ПДФО

3.Обидві відповіді правильні

10.Скільки дорівнює залишок на кінець місяця по рах. 30 Готівка, якщо початкове сальдо =50 грн., прийшло в касу за місяць 300 грн., а видано з каси за місяць 150 грн? [баллы: 1]

1. 200 грн

2. 150 грн

3. 100 грн

11 Підприємства та підприємці мають право здійснювати розрахунки готівкою! між собою протягом одного дня за одним або кількома платіжними документами лише в межах граничних сум розрахунків готівкою, встановлених Нацбанком України: [баллы: 1]

1) для розрахунків суб’єктів господарювання між собою — 10 000 грн. (можна виписати будь яку кількість розрахункових документів на загальну суму 10000 грн в день від одного контрагента)

2. Можна провести одну операцію з контрагентом №1 в один день на суму 10000 грн, а інша операція на суму 15000 грн в цей же день з контрагентом №2 буде вже порушенням обмежень.

3. Можна провести операцію між двома підприємствами на суму більше ніж 50 000 грн, якщо договір купівлі-продажу затверджено нотаріально

4 всі відповіді вірні

12. З каси підприємства не дозволяється: [баллы: 1]

1.Видавати готівку працівнику того ж підприємства- отримувачу грошей, який не працює у відділі бухгалтерії

2.Видавати суму на відрядження працівнику, на якого ще не написаний наказ про відрядження.

3.Видавати суми, менші ніж 1,00 грн (так як вони ускладнюють реєстрацію податкових накладних)

4.Всі відповіді вірні.

13. Що означає бухгалтерський запис Дт 372 Кт 301?: [баллы: 1]

1. Видачу коштів з каси в підзвіт;

2. Списання з підзвіту сум;

3. Видачу коштів з каси дебіторам

14. Для визначення кількості днів відрядження для виплати добових враховують: [баллы: 1]

1.День вибуття у відрядження

2.День прибуття з відрядження на місце постійної роботи

3.Тільки дні, коли працівник уже знаходиться у відрядженні у іншому місті.

4.Вірні 1 та 2 відповіді.

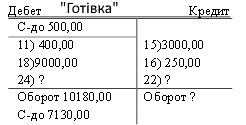

15.Визначити невідомі суми в розрахунках:  [баллы: 1]

[баллы: 1]

1.Невідома сума по Дт=9900, сума по Кт= 300, оборот по Кт= 3550 грн

2. Невідома сума по Дт=300 , сума по Кт= 780, оборот по Дт= 3550 грн

3. Невідома сума по Дт=780, сума пр Кт= 300, оборот по Кт= 3550 грн

4. Немає правильної відповіді.

Тест на знание участка "Служебные коммандировки"

1.Командировочное удостоверение является: [баллы: 1]

1. обязательным документом для оформления командировки работника предприятия

2. не обязательным документом для оформления командировки работника

3. Бланком строгой отчетности

2. Что необходимо обязательно выдать работнику, который направляется в командировку для выполнения работ по договору подряда: [баллы: 1]

1. командировочное удостоверение

2. суточные

3. Авансовый отчет

4. суточные, а при необходимости – средства на проезд и проживание

3. Какие командировочные расходы не подлежат документальному подтверждению: [баллы: 1]

1. расходы на проезд

2. суточные расходы

3. Расходы на проживание

4. все подлежат подтверждению

4. Какой документ заполняет сотрудник организации, прибывший из командировки: [баллы: 1]

1. приходный кассовый ордер

2. расходный кассовый ордер

3. авансовый отчет

4. служебную записку

5. Какой обязательный документ издается при направлении работника предприятия в командировку: [баллы: 1]

1. Командировочное удостоверение

2. Приказ на командировку

3. Авансовый отчет

4. Расчетно-платежная ведомость

6.Какой максимальный размер суточных расходов по Украине не подлежит документальному подтверждению, если минимальная заработная плата на 1 января 2018 г = 3723,00 грн.: [баллы: 1]

1. установленный в учетной политике на начало года

2. в пределах территории Украины - не более 0,1 размера минимальной заработной платы, установленного на 1 января налогового (отчетного) года, то есть на 2018 год - 372,30 грн. (3 723 грн. х 0,1);

3. 0,2 размера минимальной заработной платы на 1 января

7. В какой срок работник должен отчитаться за израсходованные средства в командировке: [баллы: 1]

1. 5 рабочих дней

2. 5 календарных дней

3. 3 рабочих дня

4. на следующий день после командировки

8. Какие расходы, перечисленные ниже, не возмещаются работнику предприятия, прибывшему из командировки и подавшему Авансовый отчет: [баллы: 1]

1. расходы на проживание в 5-ти звездочном отеле

2. расходы, не подтвержденные документально

3. Расходы на проезд в такси, вызванные производственной необходимостью и подтвержденные чеком

4. расходы на комнату отдыха на железнодорожном вокзале

9. Чему равна сумма суточных расходов на командировку, если день выбытия работника - понедельник, а прибытия – суббота (из расчета 250 грн. в день): [баллы: 1]

1. 1500

2. 1250

3. 1000

4. 1750

10. Если работник, возвращаясь из командировки, забыл забрать в поезде ж/д билет: [баллы: 1]

1. сумма, уплаченная за ж/д билет, возмещается работнику в полном объеме

2. сумма, уплаченная за ж/д билет, не возмещается работнику

3. Удерживается штраф из работника

4. сумма, уплаченная за ж/д билет, возмещается работнику в размере 50% от стоимости

Тест на знание участка "Расчетный счет"

1.Поточний рахунок для підприємства: [баллы: 1]

1.Може відкриватись тільки по місцю реєстрації підприємства.

2.Після відкриття рахунку директор повинен віднести в податкову повідомлення про відкриття рахунку, видане банком

3.На поточний рахунок підприємство може оформити депозитний договір і поповняти коштами з прибутку.

4.З поточного рахунку можна перераховувати гроші онлайн, не підписуючи платіжних доручень на папері.

2. Залежно від виду операцій видатковий касовий ордер застосовується: [баллы: 1]

1. Для внесення коштів у касу банку і зарахування на поточний рахунок підприємства;

2.Для виплати зарплати

3. Для оплати отриманої продукції (товарів, робіт, послуг) тощо

4.Всі відповіді правильні

3. Вкажіть, до яких змін привела господарська операція по зарахуванню на поточний рахунок банку короткострокової позички: [баллы: 1]

1. збільшення двох статей активу балансу

2. збільшення статті активу балансу і збільшення статті пасиву балансу.

3. зменшення статті активу балансу і зменшення статті пасиву балансу

4. зменшення двох статей пасиву балансу

4.Зарахування на поточний рахунок банку короткострокової позики відображається бухгалтерською проводкою: [баллы: 1]

1. Дт 311 Кт 60

2. Дт 60 Кт 311

3. Дт 311 Кт 50

5.Яка з цих проводок відображає перерахування грошових коштів з поточного рахунку на інший рахінок підприємства?: [баллы: 1]

1.Дт 311 «Поточні рахунки в національній валюті» Кт 311 «Поточні рахунки в нац. валюті»

2.Дт 311 «Поточні рахунки в нац. валюті» Кт 313 «Інші рахунки в банку в нац.валюті»

3.Дт 313 «Інші рахунки в банку в нац. валюті» Кт 311 «Поточні рахунки в нац.валюті».

6.Вкажіть, який зміст господарської операції виражає кореспонденція рахунків Дт 30 Кт 31? [баллы: 1]

1.Зарахування коштів до каси з поточного рахунку банку

2.Зарахування коштів на поточний рахунок банку з каси

3. Перерахування коштів з поточного рахунку банку кредиторам

Тест на знание участка "Материальные запасы, малоценные и быстроизнашиваемые предметы"

1.Что относится к запасам предприятия: [баллы: 1]

1. Основные средства

2. Нематериальные активы

3. Материалы

4. капитальные инвестиции

2.На какой счет будут оприходованы строительные материалы в строительном магазине для реализации: [баллы: 1]

1. 205 «Строительные материалы»

2. 201 «Материалы»

3. 281 «Товары»

4. 22 «МБП

3.Что не относится к счету 20 «Запасы»: [баллы: 1]

1. Топливо

2. Запчасти

3. Готовая продукция

4. Материалы, переданные в переработку

4.Основной признак производственных запасов: [баллы: 1]

1. производственные запасы участвуют в процессе производства и полностью используются в течение операционного цикла

2. производственные запасы могут быть проданы в дальнейшем в условиях обычной хозяйственной деятельности

3. Запасы – это активы, которые отражаются в Разделе баланса «Оборотные активы»

4. Все ответы верные

5.Для оплаты производственных запасов по безналичному расчету поставщик выписывает покупателю: [баллы: 1]

1. Договор

2. Накладную на отпуск ТМЦ (расходную накладную)

3. Счет-фактуру

4. Платежное поручение

6.Для получения ТМЦ покупатель предоставляет поставщику: [баллы: 1]

1. Договор

2. Доверенность

3. Регистрационные документы покупателя

4. Требование-накладную

7.Какие товаросопроводительные документы в бумажном виде имеет право потребовать покупатель у поставщика при покупке товаров по безналичному расчету с доставкой на склад покупателя: [баллы: 1]

1. Расходную накладную, ТТН, акт приема-передачи, сертификаты качества

2. Расходную накладную, налоговую накладную, ТТН, акт приема-передачи, сертификаты качества

3. Доверенность

4. Товарно-транспортную накладную

8.Транспортно-заготовительные расходы при приобретении запасов: [баллы: 1]

1. могут включатся в себестоимость запасов в момент их оприходования на склад покупателя

2. могут учитываться отдельно

3. списываются на расходы периода, в котором они были понесены

4. правильный ответ 1 и 2

9.К МБП относятся: [баллы: 1]

1. предметы, которые используются в течение не более 1 года или нормального операционного цикла

2. Полуфабрикаты

3. Предметы, которые используются в течение более 1 года

4. Предметы, которые используются более 1 года, стоимостью более 6000грн.

10.При передаче в эксплуатацию производственных МБП, их стоимость списывается проводкой: [баллы: 1]

1. ДТ 23 КТ22

2. ДТ91 КТ22

3. ДТ22 КТ 23

4. ДТ 92 КТ22

11. При выбытии запасов их оценку не осуществляют методом: [баллы: 1]

1.себестоимости последних по времени поступления запасов (ЛИФО)

2.себестоимость первых по времени поступления запасов (ФИФО) нормативных расходов

12.Запасы в бухгалтерском учете и отчетности отражают по: [баллы: 1]

1.наименьшей из двух оценок – первоначальной стоимости или чистой стоимости

2.наибольшей из двух оценок – первоначальной стоимости или чистой стоимости реализации первоначальной стоимости

13.На производственные цели запасы списывают проводкой: [баллы: 1]

1.Дт 949 «Прочие расходы операционной деятельности» Кт 201 «Сырье и материалы»

2.Дт 23 «Производство» Кт 201 «Сырье и материалы»

3. Дт 92 «Административные расходы» Кт 201 «Сырье и материалы»

14.Первоначальной стоимостью безвозмездно полученных запасов является их стоимость: [баллы: 1]

1.фактическая

2.справедливая

3.восстановительная

15.В первоначальную стоимость приобретенных запасов не включают: [баллы: 1]

1.суммы косвенных налогов, которые не возмещают предприятию

2.суммы косвенных налогов, которые возмещают предприятию

3.суммы ввозной пошлины

16.Виновное лицо обязалось возместить свои недостачи запасов, получим такую проводку: [баллы: 1]

1.Дт 375 «Расчеты по возмещению причиненных убытков» Кт 716 «Возмещение ранее списанных активов»

2.Дт 301 «Касса в национальной валюте» Кт 375 «Расчеты по возмещению причиненных убытков»

3.Дт 375 «Расчеты по возмещению причиненных убытков» Кт 201 «Сырье и материалы»

17.Выявленный в результате инвентаризации излишек запасов оприходуют проводкой: [баллы: 1]

1.Дт 201 «Сырье и материалы» Кт 746 «Прочие доходы»

2.Дт 201 «Сырье и материалы» Кт 719 «Прочие доходы от операционной деятельности»

3.Дт 201 «сырье и материалы» Кт 373 «Расчеты по начисленным доходам»

Тест на знание участка по расчетам с покупателями, поставщиками, НДС.

1.Юрлица на общей системе: [баллы: 1]

1.В момент регистрации подают в налоговую Заявление о регистрации на общей системе

2.Обязательно являются плательщиками НДС

3.Платят налог на прибыль от сумм, включающих НДС.

4.Должны иметь документальное подтверждение на все расходы, которые участвуют в получении дохода.

2.Отгруженный товар покупателю в бухгалтерском учете отражается проводкой: [баллы: 1]

1. ДТ 31 – КТ 281

2. ДТ 361 – КТ 281

3. ДТ 361 – КТ 702

4. ДТ 631 – КТ 281

3.По украинскому законодательству : [баллы: 1]

1. Юрлица на общей системе могут иметь операции только с юрлицами на общей системе

2. Физлица на едином налоге могут иметь операции только с юрлицами на едином налоге

3. Физлица на едином налоге второй группы не могут иметь операции с юрлицами на общей системе

4. Все ответы правильные

4.Продавец на общей системе не плательщик НДС при продаже товаров покупателю: [баллы: 1]

1.Выставит 1 екз. счета-фактуры, 2 экз. акта приемки –передачи услуг, 2 екз. договора

2.Выставит 1 экз.счета, 2 экз. расходной накладной, свидетельство о едином налоге.

3. Выставит 1 экз. счета, 2 экз. расходной накладной, свидетельство НДС.

4. Не создает для покупателя налоговый кредит.

5.Нет правильного ответа

5.В момент отгрузки товаров по расходной накладной покупателю продавец начисляет себе (если они оба – не плательщики НДС): [баллы: 1]

1. налоговый кредит

2. налоговые обязательства

3. налог на прибыль

4. единый налог

5.ничего не начисляет

6. Первого декабря был получен аванс от покупателя, 10 декабря - произведена реализация товаров. На какую дату нужно выписать налоговую накладную покупателю: [баллы: 1]

1. 1 декабря

2. 10 декабря

3. 50% - 1 декабря, 50% - 10 декабря

4. в конце месяца

7.Полученный на расчетный счет аванс от Заказчика отражается в учете: [баллы: 1]

1. ДТ 311 - КТ 681

2. ДТ 311 – КТ – 371

3. ДТ 311 – КТ 361

4. ДТ 301 – КТ 681

8.Получен на расчетный счет Возврат аванса от поставщика: [баллы: 1]

1. ДТ 311 – КТ 631

2. ДТ 311 – КТ 371

3. ДТ 311 – КТ 681

4. ДТ 311 – КТ 3771

9.Начисление налоговых обязательств при отгрузке товаров отражается проводкой: [баллы: 1]

1. ДТ 6412 – КТ 702

2. ДТ 702 – КТ 6412

3. ДТ 643 – КТ 6412

4. ДТ 281 – КТ361

10.Полученная налоговая накладная от поставщика, зарегистрированная в ЕРНН отражается в учете: [баллы: 1]

1. ДТ 6412 – КТ 6432

2. ДТ 6442 – КТ 631

3. ДТ 6412 – КТ 6442

4. ДТ 6442 – КТ 6412

11. Кредиторская задолженность это: [баллы: 1]

1. Задолженность подотчетных лиц предприятию;

2. Долги других предприятий, организаций, лиц данному предприятию;

3. Долги данного предприятия другим физическим и юридичесиким лицам

12.Дебиторская задолженность возникает, если предприятие: [баллы: 1]

1 .предоставило услугу на условиях постоплаты

2. получило товар на условиях постоплаты

3. продало товар на условиях авансовой оплаты

13.Оплачена задолженность поставщику за полученный товар: [баллы: 1]

1. ДТ 361 – КТ 311

2. ДТ 631 – КТ 311

3. ДТ 371 – КТ 311

4. ДТ 281 – КТ 631

14.Реализация товара покупателю отражается проводкой: [баллы: 1]

1.Дт 301 «Касса» Кт 701 «Доход от реализации готовой продукции»

2.Дт 361 «Расчеты с отечественными покупателями» Кт 702 «Доход от реализации товаров»

3.Дт 702 «Доход от реализации товаров» Кт 361 «Расчеты с отечественными покупателями»

15.Оприходованы материалы от Поставщика на склад предприятия: [баллы: 1]

1. ДТ 201 – КТ 361

2. ДТ 201 – КТ 631

3. ДТ 631 – КТ – 311

4. ДТ 26 – КТ 631

16. Предоставление арендных услуг – основной вид деятельности предприятия. Отражение в учете арендодателя Акта о предоставленных услугах обозначается проводкой: [баллы: 1]

1. ДТ 361 – КТ 703

2. ДТ 377 – КТ 713

3. ДТ 311 – КТ 361

4. ДТ 311 – КТ 377

17. Залишок заборгованості перед Постачальниками на початок періоду складав - 10000 грн., оприбутковано на склад ТМЦ від Постач. за період на 20000 грн., сплачено Постачальникам за період - 15000 грн. Залишок заборгованості перед Постач. у кінці періоду [баллы: 1]

1. 20000 грн

2. 10000 грн

3. 30000 грн

4. 15000 грн

5. 5000 грн

18. На рах. «Розрахунки з постачальниками» залишок кредит. заборгов. = 15000 грн. Протягом місяця – перераховано постачальникам за отриманий товар 30000 грн, надійшов від постачальників товар на 20000 грн. Визначте [баллы: 1]

1.Оборот за кредитом = 20000 грн,

2.Оборот за дебетом = 30000 грн.

3. Сальдо на кінець місяця становитиме 5000 грн = сальдо на поч по Кт + Оборот по Кт – Оборот по Дт

4.Всі відповіді правильні

19.Оплаченный с расчетного счета авансовый платеж Поставщику по договору поставки товаров отражается в учете: [баллы: 1]

1. ДТ 681 – КТ 311

2. ДТ 371 – КТ 301

3. ДТ 371 – КТ 311

4. ДТ 631 – КТ 311

20.Перечислена задолженность зарубежному поставщику за полученный товар: [баллы: 1]

1. ДТ 632 – КТ 312

2. ДТ 632 – КТ 311

3. ДТ 6851 – КТ 312

4. ДТ 312 – КТ311

21.Начислен штраф Поставщику за просрочку поставки партии товара: [баллы: 1]

1. ДТ 361 – КТ 717

2. ДТ 311 – КТ 631

3. ДТ 94 – КТ 631

4. ДТ 631 – КТ 715

Тест на знание участка "Заработная плата, расчеты по зарплате, депонированная зарплата".

1.Должностной оклад сотрудников предприятия фиксируются в документе: [баллы: 1]

1. приказ о приеме на работу

2. штатное расписание

3. коллективный договор

4. заявление работника

2.Для учета использования рабочего времени заполняется: [баллы: 1]

1. табель учета рабочего времени

2. приказ по предприятию

3. Трудовая книжка

4. Личная карточка работника

3.Минимальная заработная плата: [баллы: 1]

1. Не влияет на сумму минимального страхового взноса по ЕСВ.

2. Это законодательно установленный размер зараб. платы за простой, неквалифицированный труд, ниже которого не может производится оплата за выполненную работником месячную, почасовую норму труда

3. Устанавливается на предприятии руководителем исходя из сумм прибыли и фонда оплаты труда

4. все ответы верны

4.Доплата за работу в ночное время относится: [баллы: 1]

1. к основной заработной плате

2. к дополнительной заработной плате

3. к поощрительным и компенсационным выплатам

4. не относят к фонду оплаты труда

5.Чи може підприємство зарплату, депоновану раніше, виплатити працівникові за рахунок виручки, що надійшла до його каси? [баллы: 1]

1.так

2. Ні.

6.Индексации подлежит: [баллы: 1]

1. денежные доходы в пределах прожиточного минимума для трудоспособных лиц

2. денежные доходы, в пределах минимальной заработной платы

3. вся сумма денежного дохода работника предприятия

7.Какой отпуск не оплачивается: [баллы: 1]

1. учебный

2. отпуск по беременности и родам

3. отпуск без сохранения заработной платы

4. основной

8.Расчет средней заработной платы для начисления отпускных производится исходя из выплат: [баллы: 1]

1. за последние 2 месяца

2. за последние 12 месяцев

3. за период, отработанный работником, но не более чем за последние 12 месяцев

4. все ответы верны

9.Налоговая социальная льгота при начисления НДФЛ применяется для работников: [баллы: 1]

1. только по основному месту работы

2. как по основному месту работы, так и по совместительству

3. которые подали заявление о применении НСЛ и их заработная плата не превышает 1,4 прожиточного минимума для трудоспособных лиц на 1 января

4. всех работников, у которых заработная плата не превышает 1,4 прожиточного минимума для трудоспособных лиц на 1 января

10.Какие налоги и сборы удерживаются из работника при выплате ему заработной платы: [баллы: 1]

1. военный сбор, НДФЛ

2. ЕСВ, НДФЛ, военный сбор

3. НДФЛ

4. ЕСВ

11.Удержание военного сбора из заработной платы отражается проводкой: [баллы: 1]

1. ДТ 642 – КТ 71

2. ДТ 642 – КТ 661

3. ДТ 231 – КТ 642

4. ДТ 661 – КТ 642

12.Выплата аванса по заработной плате:: [баллы: 1]

1.В день выплаты аванса также оплачивают в государство суммы НДФЛ, военого сбора, ЕСВ, а начисляют их уже после окончания месяца

2. Это выплата за первую половину месяца – 15 к. д. исходя из фактически отработанного времени, и должна быть выплачена в период с 16-го по 22-ое число

3. Должна быть обязательной, так как работодатель должен выплачивать зарплату работникам регулярно в рабочие дни не реже чем 2 р в месяц (через промежуток времени не больше 16 календ. дней) и не позже 7 дней после окончания периода, за который происходит

4. все ответы верны

13.Начисление заработной платы работникам отражается проводкой: [баллы: 1]

1. ДТ 23,91,92,93 – КТ 661

2. ДТ 661 – КТ 23,91,92,93

3. ДТ 791 – КТ 661

4. ДТ 661 – КТ 301

14.Начисление заработной платы работникам отдела сбыта (маркетинга): [баллы: 1]

1. ДТ 91 – КТ 661

2. ДТ 92 – КТ 661

3. ДТ 661 – КТ 93

4. ДТ 93 – КТ 661

15.Выплата заработной платы сотрудникам с расчетного счета на карточный счет: [баллы: 1]

1. ДТ 311 – КТ 661

2. ДТ 661 – КТ 311

3. ДТ 231 – КТ 661

4. ДТ 661 – КТ 301

16. Визначити, що означає Кредитове сальдо по рахунку 66 “Розрахунки з оплати праці”: * [баллы: 1]

1.Суму утриманих із заробітної плати податків

2.Суму нарахованої, але ще не виплаченої заробітної плати

3.Суму виданої працівникам заробітної плати

4.Суму грошей у касі, що залишилася після виплати заробітної плати

5.Суму, що видана банком для виплати заробітної плати

17. Кредитовий оборот за період по рахунку 661 “Розрахунки за заробітною платою” складає суму 1200 грн., це означає, що: [баллы: 1]

1.За період із заробітної плати утримано прибутковий податок в сумі 1200 грн.

2.Сума утриманих із заробітної плати податків та платежів за період склала 1200 грн.

3.Сума нарахувань по оплаті праці за період склала 1200 грн.

4.Сума грошей у касі, що залишилася після виплати заробітної плати на момент складання балансу, складає 1200 грн.

5.Сума виданої працівникам заробітної плати складає 1200 грн.

18.Депонированную заработную плату отражают проводкой: [баллы: 1]

1. ДТ 663 – КТ 661

2. ДТ 661 – КТ 662

3. ДТ 791 – КТ 661

19.Начисление ЕСВ на ФОТ труда администрации отражается в учете проводкой (без применения класса 8): [баллы: 1]

1. ДТ 92 – КТ 651

2. ДТ 92 – КТ 661

3. ДТ 651 – КТ 661

4. ДТ 651 – КТ 311

20.Работник предприятия (администрация) находился на больничном 3 дня, отражение в учете: [баллы: 1]

1. ДТ 949 – КТ 663

2. ДТ 92 – КТ 378

3. ДТ 378 – КТ 663

4. ДТ 378 – КТ 92

21.Начисление отпускных работникам основного производства: [баллы: 1]

1. ДТ 471 – КТ 661

2. ДТ 231 – КТ 661

3. ДТ 663 – КТ 231

4. ДТ 661 – КТ 471

Тест на знание участка " Запасы и готовая продукция"

1. Рахунки, призначені для обліку виробничих запасів: [баллы: 1]

1. пасивні

2. активні

3. забалансові

4. активно-пасивні

2. Зменшення виробничих запасів підприємства записується: [баллы: 1]

1. у кредит пасивного рахунка;

2. у дебет активного рахунка;

3. у дебет пасивного рахунка;

4. у кредит активного рахунка

3. В якій статті відображають вартість виробленої продукції підприємства, яка готова до реалізації і зберігається на складі: [баллы: 1]

1. товари

2. дебіторська заборгованість за товари (роботи, послуги);

3.виробничі запаси;

3. Кредиторская задолженность и отражается в Активе баланса

4. готова продукція.

4. До запасів відносяться: [баллы: 1]

1. малоцінні та швидкозношувані предмети, строк використання яких більше одного року;

2. поточні фінансові інвестиції;

3. сировина і матеріали.

5. В запасы не включають: [баллы: 1]

1. незавершене виробництво

2. товари, куплені з метою перепродажу

3. грошові кошти

6. Списання матеріалів на виробництво основної продукції оформлюється бухгалтерською проводкою: [баллы: 1]

1. Дт 23 Кт 205

2. Дт 23 Кт 201

3. Дт 91 Кт 201

4. Дт 23 Кт 203

7. Які з наведених витрат включаються в собівартість придбання запасів: [баллы: 1]

1. витрати на дослідження і розробки;

2. витрати на збут;

3. транспортно-заготівельні витрати;

4. ПДВ.

8.Списання палива для виробничих потреб оформляється бухгалтерською проводкою: [баллы: 1]

1. Дт 23 Кт 203

2. Дт 23 Кт 201

3. Дт 24 Кт 203

Тест на знание участка "Основные средства и необоротные активы"

1.Чи всі основні засоби є об'єктом амортизації в бухгалтерському обліку (нa підставі П(С)БО 7)? [баллы: 1]

1.Так (окрім вартості земельних ділянок, природних ресурсів і капітальних інвестицій).

2.Ні

3.Всі основні засоби

2.Что из этого перечня не может быть основным средством? [баллы: 1]

1.животные

2.многолетние насаждения

3.права пользования ресурсами

3. К необоротным активам относятся: [баллы: 1]

1. средства в кассе и на расчетном счете;

2.Основные средства

3. прибыль;

4. расходы будущих периодов.

4.За якою оцінкою основні засоби включаються до валюти балансу: [баллы: 1]

1. первісною вартістю;

2. залишковою вартістю;

3. переоціненою вартістю.

5.Основные средства классифицируются: [баллы: 1]

1. собственные и арендованные

2. действующие и недействующие

3. производственные и непроизводственные

4. все ответы верны

6.Главный критерий при отнесении в бухгалтерском учете объектов основных средств к основным средствам: [баллы: 1]

1. стоимость не ниже 6000 грн

2 срок полезного использования – более одного года (операционного цикла, если он больше года)

3. Используются в хозяйственной деятельности

4.все ответы верны

7.Главный критерий при отнесении в налоговом учете объектов основных средств к основным средствам: [баллы: 1]

1. Стоимость свыше 6000грн.

2. используются в собственной хозяйственной деятельности

3. срок полезного использования – более одного года

4. все критерии должны соблюдаться

8.Получено основное средство от поставщика. Отражение в учете: [баллы: 1]

1. ДТ 10 – Кт 152

2. ДТ 152 – КТ 10

3. ДТ 152 – КТ 631

4. ДТ 10 – КТ 631

9.Начислен износ основного средства: [баллы: 1]

1. ДТ 131 – КТ 10

2. ДТ 23 – КТ 131

3. ДТ 10 – КТ 131

4. ДТ 23 – КТ 10

10.Какого этапа в жизненном цикле основного средства можно избежать: [баллы: 1]

1. поступления

2. износа

3. Улучшения

4. выбытия

11.Оприходование малоценных необоротных материальных активов от поставщика отражается в учете: [баллы: 1]

А. ДТ 151 – КТ 631

2. ДТ 153 – КТ 631

3. ДТ 23 – КТ 631

4. ДТ 11 – КТ 311

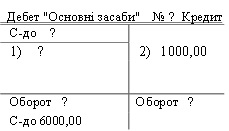

12.Визначити невідомі суми в наведених рахунках:  [баллы: 1]

[баллы: 1]

1.Сальдо по Дт на початку = 2000

2.Оборот по Дт = 5000

3.Оборот по Кт = 1000

4.Всі три відповіді вірні

5.Немає жодної правильної відповіді

13. Визначити, яку з нижче наведених операцій відображає бухгалтерський запис Дебет 10 “Основні засоби” – Кредит 15 “Капітальні інвестиції”: * [баллы: 1]

1.Оприбуткування основних засобів

2.Списання суми зносу по вибулим основним засобам

3.Реалізацію основних засобів

4.Нарахування зносу

5.Введення основних засобів до експлуатації

14.При вводе в эксплуатацию построенного предприятием здания осуществляется следующая корреспонденция счетов [баллы: 1]

1.Дт 103 «Здания и сооружения» Кт 152 «Приобретение (изготовление) основных средств

2.Дт 151 «Капитальное строительство» Кт 103 «Здания и сооружения»

3.Дт 103 «Здания и сооружения» Кт 151 «Капитальное строительство»

Тест для проверки знаний по участку "Учет нематериальных активов и малоценных необоротных материальных активов МНМА"

1.Нематериальные активы это: [баллы: 1]

1. актив, который имеет материальную форму и может быть идентифицирован

2. актив, который не имеет материальной формы и не может быть идентифицирован

3. актив, который имеет материальную форму и не может быть идентифицирован

4. актив, который не имеет материальную форму и может быть идентифицирован

2.Дайте определение термину «нематериальный актив» в соответствии с ПСБУ 8 «Нематериальные активы»: [баллы: 1]

1. немонетарный актив, который не имеет материальной формы и может быть идентифицирован.

2. совокупность однотипных по назначению и условиям использования нематериальных активов

3. все активы, кроме основных средств, денежных средств, их эквивалентов и дебиторской задолженности в фиксированной сумме денег.

3.Из перечисленного укажите, что является нематериальным активом: [баллы: 1]

1. Программное обеспечение «1С Бухгалтерия», право на литературные, художественные произведения, права пользования имуществом

2. Земельные участки

3. Капитальные инвестиции

4.Как определяется остаточная стоимость нематериальных активов: [баллы: 1]

1.Разница между стоимостью нематериальных активов и амортизацией

2.В сумме переоценки стоимости нематериальных активов

3.В сумме первичной стоимости нематериальных активов

5.По какой стоимости зачисляют на баланс приобретенные нематериальные активы: [баллы: 1]

1.по первоначальной

2.по справедливой

3.в зависимости от учетной политики предприятия

6.Если Вы покупаете НМА за деньги, в первоначальную стоимость обязательно будут включены такие расходы (п. 11 П(С)БО 8): [баллы: 1]

1. стоимость приобретения (со скидками)

2.таможенная пошлина и непрямые налоги, которые не подлежат компенсации, также стоимость приобретения (без скидок);

3.расходы на выпуск продукции, выпущенной на этом НМА

4.нет правильного ответа.

7.В учете МНМА: [баллы: 1]

1. Учет расходов на приобретение МНМА отражается по дебету субсчета 153 "Приобретение (изготовление) прочих необоротных материальных активов".

2. После ввода в эксплуатацию таких активов ранее понесенные расходы списываются с кредита субсчета 153 в дебет субсчета 112 "Малоценные необоротные материальные активы".

3. при передаче в эксплуатацию МНМА не списываются с баланса

4.все ответы правильны

5.правильные только 1,2 ответы.

8. Амортизация МНМА возможна такими методами: [баллы: 1]

1.прямолинейный

2.производственный (не разрешен п.138.3.1.НК)

3.“50/50” – 50% начисляться в первом месяце использования объекта в размере 50 % его амортизируемой стоимости, а остальные 50 % стоимости - в месяце их списания с баланса

4.“100%” – 100% стоимости МНМА амортизируют в первом месяце его использования.

5.правильные все ответы

6.правильные ответы 3 и 4.

9.Амортизация МНМА: [баллы: 1]

1.отражается по кредиту субсчета 132 "Износ других необоротных материальных активов" и включается в состав расходов с учетом направления использования.

2.амортизация МНМА начинается с дня его покупки, а не с дня ввода его в эксплуатацию

3.бухгалтер может на свое усмотрение изменять методы амортизации каждый месяц

Тест на знание систем налогообложения в Украине для юрлиц, единого налога и общей системы.

1.Предприятие на общей системе налогообложения не уплачивает: [баллы: 1]

1. НДС и налог на прибыль

2. Единый налог

3. Единый социальный взнос за наемных работников

4. Налог на доходы физических лиц (НДФЛ) и военный сбор из ФОТ наемных работников

2.ФЛП-предприниматель не может быть плательщиком: [баллы: 1]

1. Единого налога

2. Налога на прибыль

3. НДС

4. Налога на доходы физических лиц (НДФЛ)

3.ФЛП-предприниматель на 2 группе уплачивает единый налог в размере: [баллы: 2]

1. 20 % от минимальной заработной платы на 1 января налогового года

2. 5% от общих поступлений на расчетный счет и в кассу

3. Налог на доходы физических лиц в размере 18%

4. 275,60грн

4.Плательщиками единого налога на 3 группе могут быть: [баллы: 1]

1. Физические и юридические лица

2. Только юридические лица

3. Только физические лица

4. Только сельскохозяйственные предприятия

5.Единый налог для не плательщика НДС уплачивается: [баллы: 1]

1. из суммы, которая равна разнице между доходами (счет 70,71,72,73,74) и расходами (счет 23,91,92,93,94,97) предприятия за налоговый период

2. из суммы общих поступлений на расчетный счет и в кассу плательщика за минусом возвратов

3. только из суммы поступлений на расчетный счет и в кассу

4. размер единого налога к уплате определяет налоговая инспекция

6.Какие налоги и сборы начисляет предприятие на заработную плату наемному работнику: [баллы: 1]

1. ЕСВ, НДФЛ

2. НДФЛ, военный сбор

3. Военный сбор, НДФЛ, ЕСВ.

4. ЕСВ.

7.Сумма НДС, которая указана в Налоговой накладной, полученной от контрагента, но не зарегистрированной в ЕРНН включается: [баллы: 1]

1. в налоговый кредит покупателя

2. в налоговые обязательства покупателя

3. в сумму бюджетного возмещения

4. не учитывается при расчете НДС к уплате

8.Сумма НДС к уплате рассчитывается: [баллы: 1]

1. как разница между налоговыми обязательствами и налоговым кредитом

2. как 20% от суммы, указанных в выданных налоговых накладных

3. как 20 % от суммы, указанных в полученных налоговых накладных

4. как 20 % от оборота за месяц

9.Какого налога нет в налогообложении предприятий и ФЛП Украины: [баллы: 1]

1. налога на недвижимость

2. транспортного налога

3. налога от продаж

4. налога на добавленную стоимость

10.Учредителем ООО «Искра» есть Иванов И.И.: [баллы: 1]

1. этот же Иванов И.И. не может быть директором ООО «Искра»

2. Иванов И.И. не может устроить на это ООО свою жену на должность Главного бухгалтера.

3. Иванов И.И. как учредитель ООО не отвечает по долгам общества, кроме случаев, если такая ответственность прописана в уставе ООО

4. все ответы правильные.

11.Регистрация предприятия: [баллы: 1]

1. для регистрации ООО не достаточно одного учредителя.

2. при регистрации ФЛП, предприниматель обязан заниматься деятельностью только по месту регистрации (в том же городе).

3. с 2018 г. можно регистрировать предприятий без устава, т.е. используя модульный устав ООО (это - типовый устав, утвержденный Каб.Министров. В этом случае такой модульный устав ООО не является учредительным документом и не подписывается у нотариуса.

4. все ответы верны

12.Что изменилось при регистрации предприятия в Украине в последние года?: [баллы: 1]

1. С 2018г. в Украине при регистрации предприятия отменили печати и разрешения на изготовления печатей и соответственно обязательность использования печатей в хоз.деятельности ООО, ЧП и других предприятий.

2. с 2018г нет требования оплачивать учредительный капитал при регистрации ООО

3. с 2018г. отменили бланк Свидетельства о Государственной регистрации предприятия - его заменила Выписка из реестра, которую можно заказывать сколько угодно раз.

4. все ответы правильные

13.План счетов: [баллы: 1]

1. в Украине, России и Беларуси план счетов одинаковый.

2. все организации в Украины работают по одному плану счетов.

3. План счетов для коммерческих предприятий утверждает Министерство финансов Украины, план счетов для банков – Нац.банк, а план счетов для бюджетных оранизаций прописан в Бюджетном Кодексе Украины.

4. только малые предприятия ведут позабалансовые счета

5. все ответы не правильны

14.За что директор может по закону уволить своего главного бухгалтера?: [баллы: 1]

1. когда налоговая инспекция выпишет штраф на фирму за неуплату налогов и не вовремя сданные отчеты.

2. когда поймет, что главный бухгалтер через 3 месяца уходит в декрет.

3. когда увидит, что главный бухгалтер за деньги фирмы оплатила себе семинар по бухгалтерскому учету.

4. за то, что главный бухгалтер не ходит на семинары по бухгалтерскому учету для повышения квалификации.

15.Налоговый адрес: [баллы: 1]

1. это фактический адрес налоговой инспекции, в котором зарегистрировано предприятие

2. для СПД может быть два налоговых адреса – регистрации и места продажи товара

3. для юрлица налоговый адрес – это его местонахождение ( о чем записано в Едином государственном реестре)

4. налоговый адрес выдает госрегистратор по месту регистрациии компании.

1. Баланс: [баллы: 120]

1. Состоит из двух разделов – Актив (бланк формы 1-м) и Пассив (бланк формы 2-м)

2. Может быть составлен в иностранной валюте для фирм, которые занимаются импортом или экспортом

3. Отчет о финансовом состоянии предприятия, отражающий на определенную дату его активы, обязательства и собственный капитал

4. все ответы верны

2. Кто предоставляет финансовую отчетность в Украине: [баллы: 1]

1. Юридические лица всех форм собственности и физические лица- предприниматели

2. Юридические лица все форм собственности, а также представительства иностранных субъектов хозяйственной деятельности, которые обязаны вести бухгалтерский учет

3. только те предприятия, которым Органы государственной статистики объявили об обязательности сдачи финансовой отчетности

4. нет правильного ответа

3. Кому предоставляется финансовая отчетность: [баллы: 1]

1. Органам государственной статистики

2. Органам Государственной налоговой службы по месту регистрации

3. учредителям предприятия и трудовым коллективам по их требованию

4. все ответы верны

4. Предприятия каких форм собственности в обязательном порядке подают все 6 форм Финансовой отчетности: [баллы: 1]

1. Банки

2. Открытые акционерные общества

3. закрытые акционерные общества, которые обязаны обнародовать свою финансовую отчетность

4. все ответы верны

5. Финансовый отчет субъекта малого предпринимательства состоит из: [баллы: 1]

1. Баланса (форма-1м) и Отчета о финансовых результатах (форма 2м)

2. Баланса

3. Баланса, Отчета о финансовых результатах и Отчета о движении денежных средств

4. Баланса, Отчета о финансовых результатах, Отчета о движении денежных средств, Отчета о собственном капитале

6. К субъектам малого предпринимательства относятся: [баллы: 1]

1. Баланс – до 350 тыс.евро Чистый доход от реализации продукции (товаров, работ, услуг) – до 700 тыс.евро Среднее количество работников – до 10 человек

2. Баланс – до 4 млн.евро Чистый доход от реализации продукции (товаров, работ, услуг) – до 8 млн.евро Среднее количество работников – до 50 человек

3. Баланс – до 20 млн.евро Чистый доход от реализации продукции (товаров, работ, услуг) – до 40 млн.евро Среднее количество работников – до 250 человек

4. Баланс – более 20 млн.евро Среднее количество работников – более 250 человек

7.Информация о стоимости необоротных активов и групп выбытия, признанных удерживаемыми для продажи в соответствии с П(С)БУ 27 (сальдо по ДТ субсчета 286) отражается: [баллы: 1]

1. В Активе Баланса в строке «Основные средства» по остаточной стоимости

2. В Активе Баланса в строке «Товары»

3. В Активе Баланса в строке «Необоротные активы, удерживаемые для продажи и группы выбытия»

4. В Пассиве Баланса в строке «Необоротные активы, удерживаемые для продажи и группы выбытия»

8.Какой основной критерий правильности составления баланса: [баллы: 1]

1. Актив на начало = Актив на конец

2. Пассив на начало = Пассив на конец

3. Актив на начало = Пассив на конец

4. Актив на начало = Пассив на начало, Актив на конец = Пассив на конец

9.Авансы, полученные в счет будущих поставок это: [баллы: 1]

1. Кредиторская задолженность и отражается в Пассиве баланса

2. Дебиторская задолженность и отражается в Активе баланса

4. Дебиторская задолженность и отражается в Пассиве баланса

10.В Отчете о финансовых результатах приводится информация: [баллы: 1]

1. о доходах, расходах, прибылях и убытках предприятия за отчетный период

2. о задолженностях перед поставщиками, бюджетом и другими кредиторами

3. о движении денежных средств на счетах в банках и в кассе

4. о себестоимости выпущенной продукции, выполненных работ, предоставленных услуг и уплаченном налоге на прибыль

11.Отчет о финансовых результатах по Форме№2 заполняется на основании: [баллы: 1]

1. данных счетов 3 и 6 классов

2. данных счетов 1 и 2 классов

3. данных счетов 7 – 9 классов

4. данных счетов 4 и 5 классов

1.При принятии на работу работника необходимо уведомить: [баллы: 1]

1. центр занятости – подать копию Трудового договора

2. пенсионный фонд – написать письмо

3. налоговую инспекцию – подать «Уведомление о приеме на работу работника»

4. Фонд социального страхования – подать копию страхового свидетельства

2.Какой размер Единого социального взноса на Фонд оплаты труда работников предприятия (в 2017г): [баллы: 1]

1. 22% на ФОТ

2. 22% из ФОТ

3. 8,41%

4. 3,6%

3.ЕСВ на ФОТ работников-инвалидов предприятие уплачивает по ставке: [баллы: 1]

1. 22%

2. 8,41%

3. 33,2%

4. 5,5%

4.Каким способом плательщик имеет право подать Отчет по ЕСВ в налоговую инспекцию по месту регистрации: [баллы: 1]

1. средствами электронной связи в электронном виде через программу Медок и др.

2. на бумажном носителе, заверенном подписью руководителя и печатью предприятия вместе с электронной формой на электронном носителе

3. лично или почтой на бумажном носителе, если количество работающих не превышает 5 человек

4. Все ответы верны

5.Отчетный период для Отчета по ЕСВ за наемных работников: [баллы: 1]

1. календарная неделя

2. календарный месяц

3. календарный квартал

4. Календарный год

6.Сроки подачи Отчета по ЕСВ за наемных работников: [баллы: 1]

1. 20 рабочих дней после отчетного периода

2. 20 календарных дней после отчетного периода

3. 40 рабочих дней после отчетного периода

4. 40 календарных дней после отчетного периода

7.Если последний день срока подачи Отчета по ЕСВ за наемных работников выпадает на праздничный, нерабочий или выходной день: [баллы: 1]

1. Отчет должен быть подан не позднее 20 числа месяца, следующего за отчетным

2. последним днем подачи является первый день после такого праздничного, выходного или нерабочего дня

3. последним днем подачи является день, который предшествует праздничному, нерабочему или выходному дню

4. Отчет можно подать в любое удобное время

8.Отчет про суммы начисленной заработной платы (дохода, денежного обеспечения, компенсации) застрахованных лиц и суммы начисленного единого взноса на обязат. государств. соц. страхование в органы доходов и сборов подается: [баллы: 1]

1. по форме «Приложение 1»

2. по форме «Приложение 2»

3. по форме «Приложение 4»

4. по форме «Приложение 6»

9.При подаче Отчета про суммы начисленной зар. платы (дохода, денежн. обеспеч., компенсации) застрахованных лиц и суммы начисленного единого взноса на обязат. госуд. соц. страхование в органы доходов и сборов (Приложение 4) обязательно заполняются таблицы [баллы: 1]

1. Таблица 1,5,6

2. Таблица 1,6

3 Таблица 1

4. Должны заполняться (если нет данных – с прочерками) и подаваться все таблицы Отчета

10.Какая таблица Приложения 4 подается только в случае, если за отчетный месяц были приняты/уволены работники: [баллы: 1]

1. Таблица 1

2. Таблица 5

3. Таблица 6

4. Таблица 7

11.В таблицу 5 Приложения 4 к Отчету по ЕСВ вносятся данные про: [баллы: 1]

1. заключение и/или расторжение трудового договора

2. лицо, которому был предоставлен отпуск по уходу за ребенком по достижению 3-х летнего возраста

3. лицо, которому был предоставлен отпуск по беременности и родам

4. все ответы верны

12.Приложение 7 к Отчету по ЕСВ подается в случае: [баллы: 1]

1. если были декретные выплаты работникам предприятия

2. если были приняты/ уволены работники

3. если на предприятии числятся работники, призванные на время АТО в армию

4. если произошел несчастный случай на производстве

13.На основании какого документа формируется Отчет по ЕСВ: [баллы: 1]

1. табеля рабочего времени

2. приказов о приеме на работу

3. ведомостей начисления заработной платы

4. правильные ответы 2 и 3

14.Если работник был принят по основному месту работы с 29 января 2018г (всего 31 день), то в Отчете по ЕСВ в «количество дней, в которые работник находился в трудовых отношениях с работодателем» запишем: [баллы: 1]

1. 29 дней

2. 3 дня

3. 31 день

4. 1 день

15.Работнику в феврале начисляются отпускные за период с 15 февраля по 10 марта. Как отразятся начисления по работнику в Отчете по ЕСВ в Приложении 4 Таблице 6 за февраль: [баллы: 1]

1. 3 строки: 1 – начислено по окладу за февраль, 2 – начисления отпускных, которые относятся к февралю, 3 – начисления отпускных, которые относятся к марту

2. 2 строки: 1 – начислено по окладу за февраль, 2 – начисления отпускных, которые относятся к февралю

3. 2 строки: 1 – начислено по окладу за февраль, 2 – общая сумма начисленных отпускных

4. 1 строка: все начисления одной строкой

16.На какие выплаты за счет средств работодателя не начисляется ЕСВ: [баллы: 1]

1. Выходное пособие в случае прекращения трудового договора

2. Компенсация за неиспользованный отпуск при увольнении работника

3. оплата больничного за счет средств Фонда социального страхования

4. Оплата декретного отпуска работника предприятия

1. Плательщиком НДФЛ не является: [баллы: 1]

1. Физическое лицо-резидент, получающее доходы как из источника их происхождения в Украине, так и иностранные доходы

2. налоговый агент

3. Физическое лицо-предприниматель, находящийся на упрощенной системе налогообложения, с доходов полученных от предпринимательской деятельности

4. Физическое лицо-нерезидент, получающее доходы из источника их происхождения в Украине

2. Объектом налогообложения НДФЛ для резидентов является: [баллы: 1]

1. общий месячный (годовой) налогооблагаемый доход

2. доходы с источником происхождения в Украине, которые окончательно облагаются налогом при их начислении (выплате, предоставлении)

3. Иностранные доходы (прибыль), полученные из источников за пределами Украины

4. Все ответы верны

3. В какие сроки налоговый агент должен перечислить НДФЛ в бюджет при осуществлении выплаты дохода в виде заработной платы: [баллы: 1]

1. в течение 20 дней месяца, следующего за месяцем выплаты доходов

2. в течение 10 дней от предельной даты предоставления налогового расчета о суммах начисленного (выплаченного) дохода в пользу плательщика налога, а также о суммах удержанного с них налога

3. Одновременно с выплатой доходов, но не позднее 30 дней после отчетного (налогового) месяца, за который выплачивается заработная плата

4. Нет правильного ответа

4. Может ли быть предоставлена налоговая социальная льгота работнику, который работает на предприятии как внешний совместитель: [баллы: 1]

1. нет, в любом случае не может

2. нет, кроме случаев предоставления повышенной и максимальной налоговой социальной льготы

3. Да, если он подал заявление

4. Нет правильного ответа

5.Удержание налога на доходы физических лиц из заработной платы отражается проводкой: [баллы: 1]

1. ДТ 231 – КТ 6411

2. Д 6411 – КТ 661

3. ДТ 661 – КТ 6411

4. ДТ 92 – КТ 6411

6. Ставка налогообложения доходов нерезидентов с источником их происхождения в Украине: [баллы: 1]

1. 5%

2. 15%

3. 18%

4. 20%

7. Предельный размер месячного дохода (заработной платы, другие приравненные к ней выплаты, компенсации и вознаграждения), который дает право на применение налоговой социальной льготы: [баллы: 1]

1. один размер месячного прожиточного минимума, действующего для трудоспособного лица на 1 января отчетного налогового года, умноженного на 1,4 и округленного до ближайших 10 гривен

2 один размер минимальной заработной платы, установленной на 1 января отчетного налогового года, умноженной на 1,4 и округленной до ближайших 10 гривен

3. Один размер минимальной заработной платы, установленной на 1 января отчетного налогового года

4. Один размер прожиточного минимума для трудоспособного лица, установленного на 1 января отчетного года

8. Плательщик налога, который содержит 2 и более детей до 18 лет, имеет право на уменьшение суммы общего месячного налогооблагаемого дохода, полученного от одного работодателя в виде зар. платы на сумму налог. соц. льготы в размере (дайте наиболее полный [баллы: 1]

1. 50% размера прожиточного минимума для трудоспособного лица на 1 января отчетного налогового года

2. 100% размера прожиточного минимума для трудоспособного лица на 1 января отчетного налогового года, из расчета на каждого ребенка

3. 100% размера прожиточного минимума для трудоспособного лица на 1 января отчетного налогового года

4. 100% размера минимальной заработной платы на 1 января отчетного налогового года, из расчета на каждого ребенка

9. Если физическое лицо осуществляет независимую профессиональную деятельность, может ли применяться НСЛ к доходам, полученным в рамках такой деятельности: [баллы: 1]

1. да

2. да, но при условии, что такой доход за отчетный месяц не превышает размера месячного прожиточного минимума, действующего для трудоспособного лица установленного на 1 января отчетного налогового года, умноженного на 1,4 и округленного до ближайших 10 гр

3. Нет

4. Да, если физическое лицо не трудоустроено по основному месту работы

10. Ставка налога на доходы физических лиц, полученных в форме заработной платы, других выплат, выплачиваемых плательщику в связи с трудовыми отношениями и по гражданско-правовым договорам: [баллы: 1]

1. 15%

2. 18%

3. 1,5%

4. 20%

11. Доход в каком размере подлежит индексации: [баллы: 1]

1. в пределах минимальной заработной платы, установленной на 1 января текущего налогового года

2. в пределах минимальной заработной платы, установленной на 1 января текущего налогового года, умноженного на 1,4 и округленного до ближайших 10 грн.

3. в пределах прожиточного минимума, установленного для соответствующих социальных и демографических групп населения

4 В пределах начисленной заработной платы

12. Налоговый агент обязан подавать налоговый расчет о суммах начисленного (выплаченного) дохода в пользу плательщика налога, а также о суммах удержанного с них налога: [баллы: 1]

1. в течение 40 календарных дней по окончании расчетного квартала

2. в течение 40 рабочих дней по окончании расчетного квартала

3. в течение 20 календарных дней по окончании расчетного квартала

13. Необходимо ли подавать декларацию физ. лицу, получавшему в течение отчетного года от нескольких налоговых агентов доходы в форме зар. платы, других поощр. выплат и вознаграждений, плательщику налога в связи с трудовыми отношениями и по ГПД: [баллы: 1]

1. да, в любом случае

2. да, если общая годовая сумма такого налогооблагаемого дохода превышает 120 размеров минимальных заработных плат, установленных законов на 1 января отчетного налогового года

3. да, если общая сумма такого налогооблагаемого дохода превышает 120 размеров месячного прожиточного минимума, действующего для трудоспособного лица

4. нет

14. Размер штрафа, который налагается при первом нарушении порядка подачи отчета по форме 1-ДФ: [баллы: 1]

1. 170 грн

2. 340 грн

3. 510 грн

4. 85 грн

1.Какие из перечисленных лиц обязаны стать плательщиками НДС : [баллы: 1]

1. которые вновь созданы и являются плательщиками налога на прибыль предприятий на общих основаниях

2. которые переходят с упрощенной системы налогообложения на общую

3. У которых общая сумма от осуществления операций по поставке товаров/ услуг, подлежащих обложению НДС начисленная (оплаченная)такому лицу в течение последних 12 календ. мес совокупно больше 1 млн. грн. (без учета НДС)

4. У которых общая сумма от осуществления операций по поставке товаров/ услуг, подлежащих обложению НДС начисленная (оплаченная)такому лицу в течение последних 12 календ. мес совокупно больше 1 млн. грн. (в т.ч. НДС)

2.В отчетном периоде лицо-плательщик НДС осуществило операции, не являющиеся объектом обложения НДС на сумму более 1 млн. грн. Существуют ли какие-либо последствия этих событий для лица с точки зрения обложения? [баллы: 1]

1. регистрация такого лица в качестве плательщика НДС аннулируется контролирующим органом Украины по его решению с первого числа месяца, следующего за таким отчетным периодом;

2. такое лицо в 20-дневный срок по окончанию такого отчетного периода обязано подать заявление об аннулировании его регистрации НДС, и орган ГФС аннулирует регистрацию с первого числа месяца следующего за месяцем подачи такого заявления

3. Такое лицо обязано в 10-дневный срок по окончанию такого отчетного периода подать заявление об аннулировании его регистрации в качестве плательщика НДС, и орган ГФС аннулирует регистрацию с первого числа месяца следующего за месяцем подачи такого заявл

4. Данное условие не предполагает аннулирования регистрации в качестве плательщика НДС

3.При заполнении Декларации НДС: [баллы: 1]

1. Все показатели в декларации по НДС проставляются в гривнах без копеек с соответствующим округлением по общеустановленным правилам.

2. В строках декларации по НДС, которые не заполняются, нули, прочерки и прочие знаки или символы ставятся в пустых ячейках

3. В декларацию вносятся данные налогового учета плательщика НДС наростающим итогом после каждого отчетного (налогового) периода

4. Все ответы правильные

4.База налогообложения операций по поставке товаров/ услуг определяется исходя из: [баллы: 1]

1. договорной (контрактной) стоимости, но не ниже обычных цен, с учетом общегосударственных налогов и сборов

2. таможенной стоимости, но не ниже договорной, с учетом общегосударственных налогов и сборов

3. Обычной цены, но не ниже договорной стоимости, без учета общегосударственных налогов и сборов

4. Нет правильного ответа

5.Для целей обложения НДС местом поставки юридических, консультационных услуг является: [баллы: 1]

1. место регистрации получателя услуг

2. место регистрации поставщика услуг

3. Место, в котором получатель услуг зарегистрирован в качестве субъекта хозяйствования, а при отсутствии такого места – место постоянного или преимущественного проживания получателя услуг.

4. Место фактического нахождения недвижимого имущества, которое рекламируется

6.В 2018 году предельные сроки регистрации налоговых накладных и/или расчетов корректировок к ним в Едином реестре налоговых накладных, без применения штрафных санкций, осуществляется: [баллы: 1]

1. в день их составления

2. не позднее 15 календарных дней, следующих за датой их составления

3. Налоговые накладные, выписанные с 1 по 15 число, должны быть зарегистрированы не позднее последнего числа месяца; НН, выписанные с 16 по последнее число месяца, должны быть зарегистрированы по 15 число включительно в будущем месяце.

4. Не позднее окончания отчетного (налогового) периода, в котором они составлены

7.Кто регистрирует Расчет корректировки к НН в Едином реестре налоговых накладных, если предполагается уменьшение суммы компенсации стоимости товаров/услуг (отрицательный РК): [баллы: 1]

1. поставщик

2. получатель

3. Получатель, если поставщик направил ему составленный Расчет корректировки

4. Нет правильного ответа

8.Сумма налога по НДС, которая подлежит уплате в бюджет Украины рассчитывается как: [баллы: 1]

1. 20 % от поступлений на расчетный счет и в кассу предприятия за отчетный месяц

2. разница между суммой налогового обязательства отчетного (налогового периода) и суммой налогового кредита такого отчетного (налогового) периода

3. 20% от суммы реализации за отчетный (налоговый) период

4. Все ответы верны

9.Порядок уплаты НДС в бюджет: [баллы: 1]

1. Денежные средства перечисляются на счет Государственной фискальной службы до 20 числа месяца, следующего за отчетным

2. Денежные средства перечисляются на Спецсчет по НДС до20 числа месяца, следующего за отчетным

3. Денежные средства перечисляются на счет Государственной фискальной службы в течение 30 дней после окончания отчетного (налогового) периода

4. Денежные средства перечисляются на Спецсчет по НДС в течение 30 дней после окончания отчетного (налогового) периода, кроме случаев, установленных Кодексом (п. 57.1 ст. 57 Кодекса)

10.Декларация по НДС подается: [баллы: 1]

1. для квартального и месячного отчетного (налогового) периода в течение 20 дней после окончания периода

2. для квартального и месячного отчетного (налогового) периода в течение 30 дней после окончания периода

3. для квартального отчетного (налогового) периода в течение 40 дней после окончания периода, для месячного (налогового) периода – в течение 20 дней после окончания периода

4. для квартального отчетного (налогового) периода в течение 30 дней после окончания периода, для месячного (налогового) периода – в течение 20 дней после окончания периода

11.В Декларации по НДС в Приложениях отражаются: [баллы: 1]

1. в Приложении 1 отражается Расчеты корректировок к налоговым накладным, зарегистрированным в ЕРНН.

2. В Приложении 5 отражается Расшифровка налоговых обязательств и налогового кредита в разрезе контрагентов

3. В Приложении 2 отражается Справка о сумме отрицательного значения отчетного (налогового) периода, которая зачисляется в состав налогового кредита следующего отчетного (налогового) периода

4.Все ответы правильные

12.Основанием для отражения сумм НДС в составе налогового кредита без получения налоговой накладной являются: [баллы: 1]

1. кассовые чеки, которые содержат сумму полученных товаров, сумму НДС (на которых обязательно стоит печать поставщика) в пределах 200 грн. за день (без НДС)

2. транспортные билеты (с указанием налогового номера поставщика, сумму НДС)

3. кассовые чеки, которые содержат сумму полученных товаров, общую сумму начисленного НДС, фискальный номер и налоговый номер поставщика в пределах 200 грн за день (без НДС). То есть с учетом данного налога — 240 грн.

4. ГТД

13. Если Вы допустили ошибку в НДС-декларации за май 2018 года, которая была подана 2 июня 2018 года (предельный срок подачи — 20 июня 20187 года). Как Вы исправите в ней ошибку? [баллы: 1]

1.Подадите декларацию со статусом «Звітна нова», аж до 20 июня 2018 года.

2. Подадите уточняющий расчет (УР) как отдельный от НДС-декларации документ.

3.Подадите такую же заново заполненную правильно текущую декларацию.

4.Все ответы правильны.

5.Правильны ответы 1,2.

14.Подавать Декларацию по НДС со статусом «Звітна нова» можно: [баллы: 1]

1.Только 1 раз в установленный срок сдачи для Деклараций НДС.

2.Неограниченное количество в установленный срок сдачи для Деклараций НДС.

3.Только лично бухгалтеру в налоговой инспекции (приложив копии налоговых накладных, из-за которых возникли изменения)

4.Нет правильного ответа.

15.Уточняющий расчет к Декларации НДС подают в случае: [баллы: 1]

1. если плательщик НДС самостоятельно выявляет ошибки в ранее предоставленной им декларации по НДС (п. 50.1 НКУ)

2. если ошибку обнаружили налоговики по результатам электронной проверки (которая проводится по заявлению самого плательщика)

3. при проведении контролирующим органом документальных плановых и внеплановых проверок сумм НДС (п. 50.2 НКУ)

4.Правильны ответы 1 и 2.

16.Например, в мае использовалась отчетность по НДС одной формы, а за июнь надо сдавать отчетность по новой форме. Плательщик хочет сдать уточняющий расчет за май. Какой формы уточняющий отчет он будет использовать? [баллы: 1]

1.надо сдать уточняющий отчет по форме, которая была актуальна в мае

2.надо сдать уточняющий отчет по форме, которая уже актуальна с июня.

3.надо сдать уточняющий отчет по форме, актуальной в мае и приложить справку-объяснение.

17.Вы сдали Декларацию НДС с тремя приложениями, потом поняли, что ошиблись и решили вовремя исправить ошибку по тем трем приложениям. В этом случае: [баллы: 1]

1. Вы сдаете только Уточняющий расчет без тех трех приложений.

2.Вы сдаете Уточняющий расчет и те три приложения.

3.Вы сдаете только нужное приложение, где ставите уже правильную исправленную сумму.

18. Одним уточняющим расчетом по НДС можно исправить ошибки: [баллы: 1]

1. только одного отчетного периода.

2. двух последних периодов

Тест на знание налога на прибыль в Украине.

1. Плательщиками налога на прибыль не являются: [баллы: 1]

1. субъекты хозяйствования – юридические лица

2. Национальный банк Украины и неприбыльные организации

3. юридические лица-нерезиденты

4. Все ответы верны

2. Амортизации подлежат основные средства, кроме: [баллы: 1]

1. гудвилл

2. нематериальные активы

3. многолетние насаждения

4. транспортные средства

3. Доход от реализации признается на дату: [баллы: 0]

1. уплаты покупателем денежных средств за товар

2. первого из событий: либо уплаты денежных средств за товар или перехода права собственности на товар покупателю

3. переход покупателю права собственности на товар и осуществление контроля над товаром

4. Фактическое поступление товара на склад покупателя.

4. Декларация по налогу на прибыль предприятия, у которых годовой налогооблагаемый доход составляет до 20 млн. грн. (без НДС), подается за налоговые периоды: [баллы: 1]

1. календарный месяц, квартал, год

2. календарный год

3. I квартал, II квартал, III квартал, год

4. Календарный месяц, квартал, полугодие, три квартала, год

5. Декларация по налогу на прибыль предприятия, у которых годовой налогооблагаемый доход превышает 20 млн. грн. (без НДС), подается за налоговые периоды: [баллы: 1]

1. календарный месяц, квартал, год

2. календарный год

3. I квартал, II квартал, III квартал, год

4. Календарный месяц, квартал, полугодие, три квартала, год

6.Новое предприятие, которое зарегистрировано в мае 2018, должно сдать декларацию по прибыли за: [баллы: 1]

1.Отчетный период – 2018 год.

2.Отчетный период – календарный год, до 31 мая 2019 года.

7.Предприятие, у которого отчетный период –квартал, должно сдать годовую отчетность. Какой срок сдачи годовой отчетности для него? [баллы: 1]

1.Сдает декларацию на протяжении 60 календ. дней, следующих за последним календ. днем отчетного (налогового года) (пп. 49.18.6 НКУ) для плательщиков налога на прибыль для налоговой декларации, которая рассчитывается наростающим итогом за год.

2.Сдает декларацию на протяжении 40 календарных дней после окончания отчетного периода (пп. 49.18.2 НКУ).

8.Предприятие в 2017 году было малоприбыльным, а в первом квартале 2018 года «набрало» 20 миллионов. При этом оно должно: [баллы: 1]

1.Перейти на квартальные сроки сдачи отчетности в 2018 году.

2.Остаться в годовом отчетном периоде и сдать декларацию за 2017 год уже в 2018 году.

3.Уплатить штраф за превышение доходов и подать заявление о регистрации плательщика НДС.

9. При сдаче декларации по прибыли нужно: [баллы: 1]

1.Обязательно прилагают к декларации приложения (п.48.3.НКУ). При этом в завершающей части декларации (в специальном поле) поданные приложения отмечают знаком «+».

2.Обязательно прилагают к декларации Финотчетность (п.46.2., п. 48.3. НКУ). При этом в завершающей части декларации (в специальном поле) поданные приложения отмечают знаком «+».

3.Если не заполняются приложения к декларации – их можно не подавать.

4.Правильные ответы 1,2.

10.Способы сдачи декларации по прибыли: [баллы: 1]

1.Большие и средние предприятия сдают декларацию только в электронном виде (п.49.4 ст.49 НКУ)

2.Малые предприятия могут сдавать декларацию лично, почтой, в электронном виде.

3.Все ответы правильные.

11.Если Вы хотите сдать декларацию почтой: [баллы: 1]

1.Отчет отправляется почтой с уведомлением о получении и с описанием вложения и должен быть отправлен не позже чем за 5 дней до окончания граничного срока подачи декларации.

2.Отчет отправляется почтой с уведомлением о получении и с описанием вложения и должен быть отправлен не позже последнего дня подачи декларации за отчетный период.